Ensemble, ouvrons les possibles

Dites oui à vos projets et faites avancer votre entreprise avec les solutions utiles et innovantes de Cegid.

Découvrir nos solutions ⇣Produit recommandé pour vous

Entrepreneur/TPE

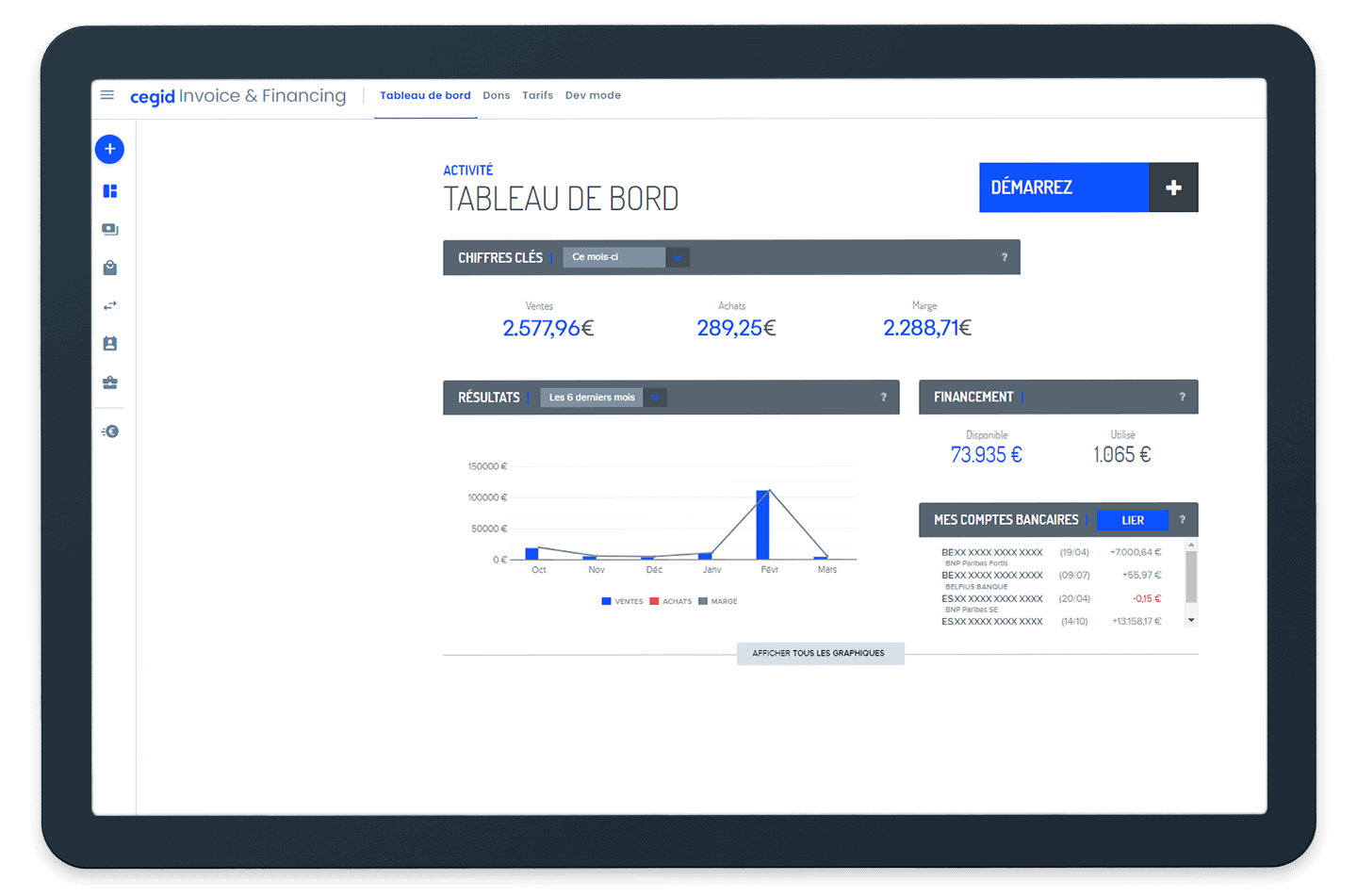

Avec Cegid Invoice & Financing

Simplifiez la facturation et optimisez votre trésorerie

Cegid Invoice & Financing vous permet de gérer simplement votre facturation, d’accélérer l’encaissement de vos factures et d’anticiper vos besoins de trésorerie.

- Gagnez du temps dans la gestion de vos devis et factures

- Suivez les paiements clients et automatisez les relances

- Gérez vos factures d’achat et vos notes de frais

- Financez vos factures et accélérez leur encaissement

Cegid, créateur de solutions de gestion innovantes

Toute l'expertise Cegid au service de vos métiers

Financement des entreprises : l’accompagnement clé de l’expert-comptable !

Article 15 avril 2024 4 min

Agenda Entrepreneurs 2024 : toutes les dates à retenir pour gérer efficacement votre entreprise

Fiche pratique 5 avril 2024

Recouvrement de créances : comment aider au mieux vos clients ?

Article 24 janvier 2024 4 min

Affacturage vs financement de factures : comment expliquer la différence simplement à vos clients ?

Article 9 janvier 2024 5 min

Recouvrement amiable : la nouvelle loi à connaître !

Article 29 novembre 2023 5 min

Facture impayée : le guide pour tout savoir en 2023

Article 12 septembre 2023 17 min

Financer son entreprise : avez-vous pensé à l’avance de trésorerie ?

Article 11 septembre 2023 5 min

L’innovation chez Cegid, une innovation utile avec pour seul objectif la création de valeur pour nos clients

Expérience Utilisateur

Nous optimisons l’expérience utilisateur dans le but de la rendre toujours plus intuitive.

en savoir plus

Automatisation

Nous automatisons les tâches répétitives pour que nos clients et leurs équipes puissent se concentrer sur les missions à forte valeur ajoutée de leurs métiers.

Intelligence Artificielle

Nous intégrons de l’intelligence augmentée à nos produits pour permettre à nos clients d’anticiper et de prendre des décisions informées grâce à la modélisation de scénarios.

en savoir plus

Cegid Cloud, inspiré par votre métier, prêt pour vous

Sécurisez la continuité de vos opérations et développez une organisation plus réactive en utilisant des solutions d’infrastructure et des solutions de gestion Cloud toujours disponibles, facilement accessibles, et rapidement extensibles au gré de vos besoins.

Accéder à Cegid Cloud